Andris Lāriņš, SEB bankas Finanšu tirgus pārvaldes vadītājs

Latvijā lielākā daļa hipotekāro kredītu ņēmēju ar interesi gaida aprīli, kad tiks izmaksāta pirmā kompensācija par pirmajā ceturksnī samaksātajiem hipotekārā kredīta procentiem.

Uzmanību! Ņemot vērā, ka krāpnieki aktīvi seko aktuālajiem notikumiem tirgū, svarīgi atcerēties, ka atbalsta atmaksa lielākoties notiks automātiski – ne bankas, ne VID noteikti nesūtīs vēstules un īsziņas ar saitēm, prasot pieslēgties internetbankai un kaut ko apstiprināt ar Smart-ID vai citiem autorizācijas līdzekļiem!

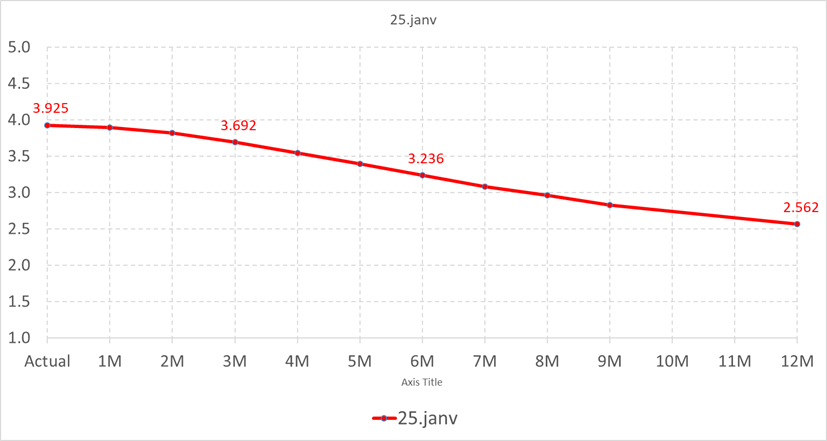

Visai pārējai pasaulei un tiem Latvijā, kuri vēl tikai plāno ņemt kredītu, gada sākums paies gaidot pirmo ECB procentu likmju pazeminājumu. Daļa tirgus dalībnieku pirmo ECB procentu likmju pazeminājumu prognozē ieraudzīt 7. marta sapulcē. Bet vai tā būs?

Pamatojoties uz pašreizējo vērtējumu, ECB padome uzskata, ka galvenās ECB procentu likmes atrodas tādā līmenī, kas, uzturēts pietiekami ilgi, būtiski veicinās savlaicīgu inflācijas atgriešanos 2% vidējā termiņa mērķa līmenī. Padomes lēmumi par procentu likmēm būs atkarīgi no inflācijas perspektīvas novērtējuma, ņemot vērā saņemtos tautsaimniecības un finanšu datus, pamatinflācijas dinamiku un monetārās politikas transmisijas spēku.

Tirgus gaisotne uz procentu likmju (lētāku kredītu) nākotnes izredzēm liek raudzīties ar divējādām sajūtām. No vienas puses, “tepat aiz stūra” ir potenciālais procentu likmju pazeminājums, bet no otras puses, likmju pazeminājums, kad tas tiks veikts, notiks ne jau dēļ labām ziņām. Kamēr uzmanības centrā ir cīņa par pārliecinošu inflācijas novešanu 2% līmenī, tikmēr fonā ir arī ekonomikas izaugsmes jautājums, kur nekādu uzplaukumu pagaidām nesola, jo īpaši, ja ECB kavēsies ar procentu likmju pazemināšanu.

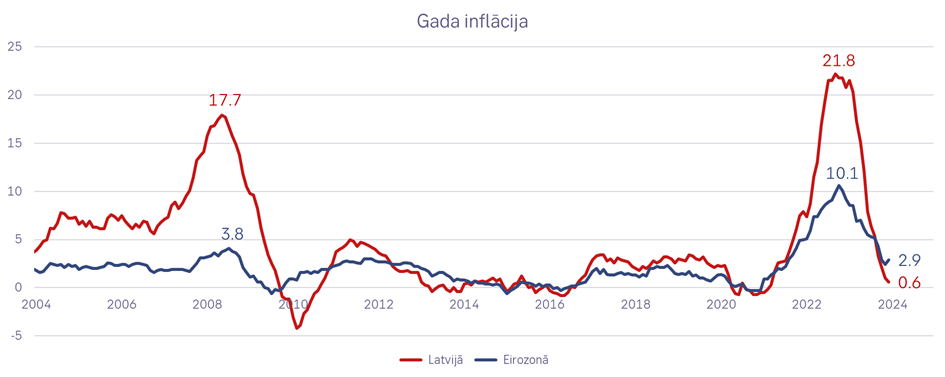

Latvijā eiro procentu likmju jautājumā ir izveidojusies interesanta situācija. ECB nosaka vienu monetāro politiku 20 eirozonas valstīm, bet 20 eirozonas valstu valdības uztur 20 dažādas fiskālās politikas. Tieši Latvijas politiķu lēmumi šogad Latvijas iedzīvotāju hipotekāro kredītu procentu likmju izdevumos spēlēs lielāku lomu nekā centrālās bankas monetārā politika. Latvijas politiķi, ECB procentu likmju pazemināšanas priekšvakarā, ir atvieglojuši Latvijas Bankas vadītāja uzdevumu ECB sapulcēs aizstāvēt Latvijas inflācijas datiem atbilstošākas zemākas eiro procentu likmes.

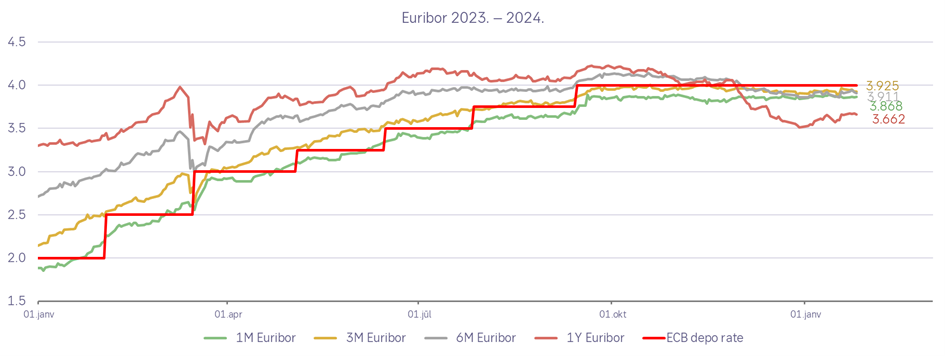

Kamēr eirozonas vidējās inflācijas ciparu uzvedība neļauj ECB vadībai atslābt un liek turēt procentu likmes augstā līmenī, Latvijas Bankas vadībai teorētiski, uz krietni zemākas Latvijas inflācijas līmeņa fona, būtu jāpieslejas “dūjām”* un jārunā par eiro procentu likmju pazemināšanu. Tomēr centrālās bankas vietā ļoti lielai Latvijas kredītu portfeļa daļai procentu likmju pazemināšanu jau ir veikusi Saeimas Budžeta komisija, Saeimas deputāti un valsts prezidents, nosakot 30% atlaidi procentu maksājumiem. Tēlaini izsakoties, kamēr ECB eiro bāzes procentu likmi saglabāja 4,50% līmenī, Latvijā uz gadu jau ir veikts agresīvs likmes samazinājums par 135 bāzes punktiem (ja rēķinām 30% no 4,50%). Reālajā dzīvē bāzes punkti katram ir atšķirīgi, jo hipotekārajos kredītos izmanto dažāda termiņa Euribor likmes un tām klāt nāk vēl dažādas banku pievienotās likmes (2024. gada 25. janvārī viena gada Euribor likme ir 3,662%, attiecīgi samazinājums Euribor daļā būs 110 bāzes punkti).

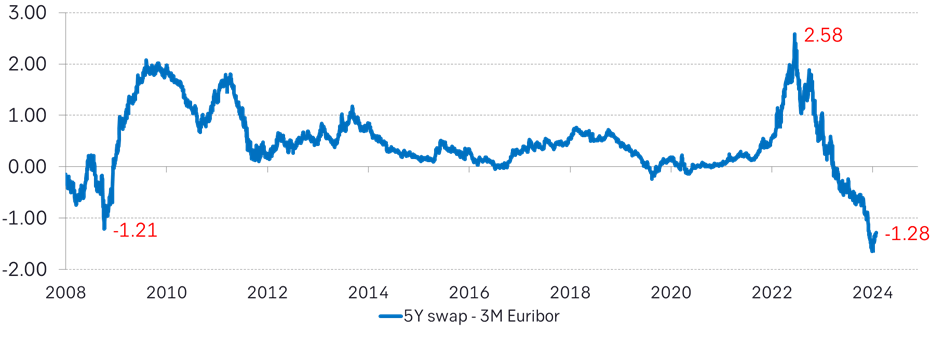

2023. gada oktobra beigās hipotekāro kredītu portfelis Latvijā bija 4,7 miljardi eiro un absolūti lielākajai daļai no šī kredītu portfeļa pienāksies 30% procentu maksājumu kompensācija.Piemērotās “atlaides” gan nekādā mērā neuzlabo situāciju jauno hipotekāro kredītu tirgū, jo tiem, kuri uz kredīta ņemšanu saņēmās pēc pagājušā gada oktobra beigām, atlaižu nav. Kompensācijas nav arī hipotekārajiem kredītiem, kuri ir lielāki par 250 tūkstošiem eiro un citiem kredītu veidiem (līzings, patēriņa kredīti). Šim kredītu tirgus segmentam un uzņēmējiem atliek gaidīt ECB likmju potenciālos pazeminājumus, kuriem tirgus, skatoties uz Euribor datiem, jau ir aizskrējis pa priekšu.

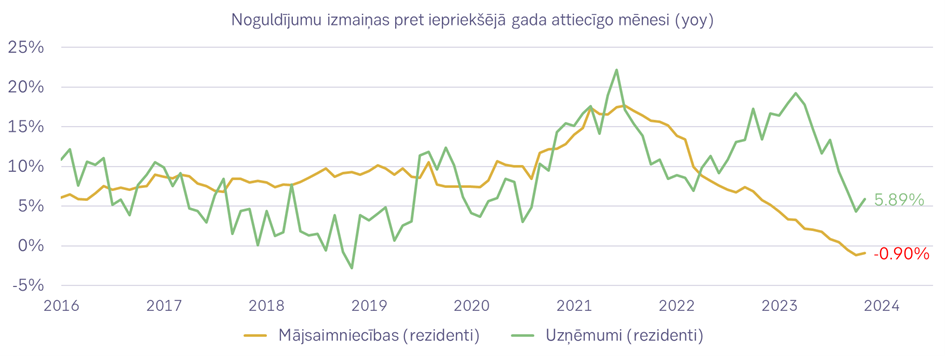

Šobrīd par naudu banku kontos varam runāt tikai par datiem līdz pagājušā gada novembrim (decembra dati tiks publicēti janvāra pēdējā nedēļā). Dati nepriecē, jo 3 mēnešus pēc kārtas mājsaimniecību noguldījumu apjoma gada izmaiņas bija negatīvā teritorijā. Mazāk naudas kontos un joprojām pozitīva inflācija nozīmē mazāk naudas patēriņam par mazāku daudzumu preču un pakalpojumu – tas pēdējos mēnešos bija redzams Latvijas mazumtirdzniecības apjomu gada izmaiņu datos. Protams, daļa no noguldījumu apjoma samazināšanās ir saistīta ar naudas aizplūšanu investīcijās vērtspapīros – fondos, akcijās, obligācijās. Pēc 2023. gada decembra datiem iedzīvotāju ieguldījumu apjoms Valsts kases emitētajās krājobligācijās vien sasniedza 250 miljonus eiro.

Ņemot vērā to, ka algu pieaugums apsteidz inflāciju un veidojas optimisms par iedzīvotāju pirktspējas situācijas uzlabošanos, stāsts par vidējiem rādītājiem, manuprāt, visu nepasaka. Lielākā daļa naudas apjoma pieder mazākajai daļai Latvijas iedzīvotāju un tas pats droši vien ir sakāms par ieņēmumu pieaugumu, tāpēc ir jāķeras pie detalizētas analīzes vai vismaz mediānas rādītājiem. Jāmeklē risinājumi, kā novērst plaisas palielināšanos starp augstu un zemu ieņēmumu mājsaimniecībām.

Interesants fakts: dažiem hipotekāro kredītu ņēmējiem, kuriem pienākas procentu maksājumu kompensācija un kuriem pagājušajā gadā izdevās ko iekrāt un brīvos līdzekļus izvietot depozītos vai krājobligācijās tuvu procentu likmju maksimumam, par 2024. gadu ir labas ziņas. Piemēram, ja 2023. gadā iegādājāties krājobligācijas ar 4% kuponu (jeb procentu likmi) un šogad kopējais procentu maksājums par hipotekāro kredītu ir mazāks par 5,7%, tad uz gadu var izveidoties samērā reta situācija, kad maksājamie procenti par kredītu ir zemāki par saņemtajiem procentiem no krājobligācijām (vai depozīta). 5,7%-30% = 3,99%, tātad izdevumi par kredītu 3,99%, bet ieņēmumi no krājobligācijām vai depozīta 4%. Jo augstāka saņemtā procentu likme no ieguldījumiem un zemāka procentu likme par kredītu, jo lielāks prieks. Šāda iespēja finanšu tirgū parasti neveidojas darbojoties vienlaicīgi gan kredītu gan noguldījumu pusē dēļ procentu likmju starpības starp noguldījumiem un kredītiem, parasti tas iespējams tikai vai nu slēdzot darījumus dažādos laika posmos, vai arī slēdzot darījumus ar dažādiem termiņiem.

ECB vadība par procentu likmēm atkal lems 7. martā Frankfurtē, bet ASV FRS nākamā sapulce būs 30./31. janvārī.

* tirgū plaši izplatīti centrālo banku amatpersonu apzīmējumi atkarībā no viņu uzskatiem par to, kādu monetāro politiku jārealizē. Vanagi (hawks) parasti iestājas par ierobežojošu politiku, kas bremzētu inflāciju un izaugsmi, bet dūjas (doves) iestājas par “vaļīgāku” politiku, kas atbalstītu izaugsmi un inflāciju . ECB amatpersonu “iedalījuma” piemērs: https://www.econostream-media.com/hawk-dove.html

Ilustrācija 1. Dažādu termiņu Euribor procentu likmju un ECB depozīta procentu likmes izmaiņas kopš 2023. gada janvāra.

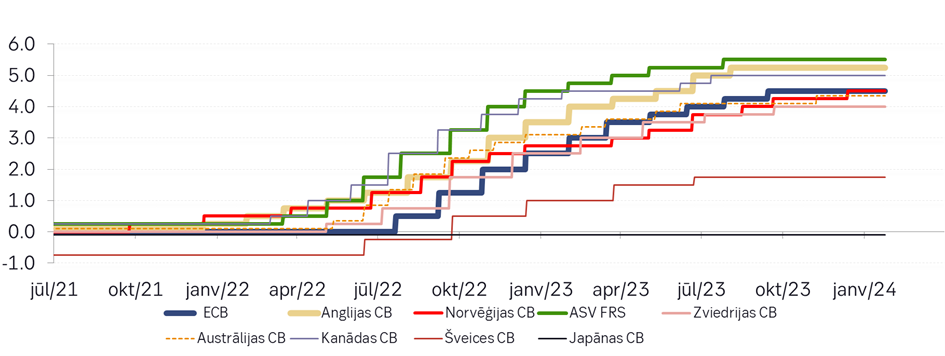

Ilustrācija 2. Dažu pasaules centrālo banku bāzes procentu likmju izmaiņu vēsture.

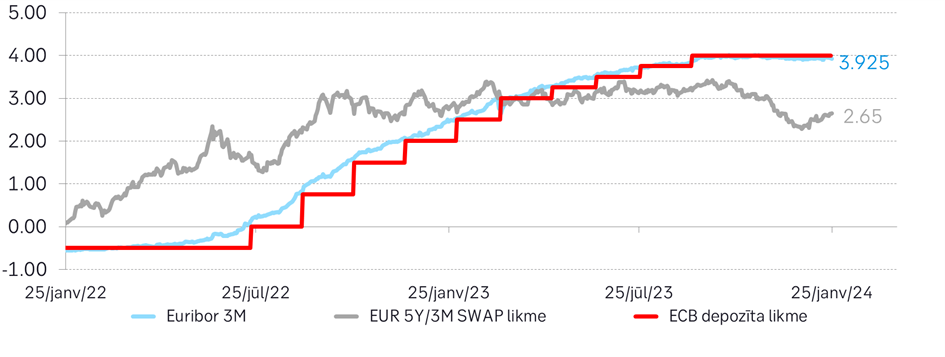

Ilustrācija 3. Eiro ECB depozīta likme, 3 mēnešu Euribor un 5 gadu procentu likme.

Ilustrācija 4. Starpība starp eiro 5 gadu un eiro 3 mēnešu Euribor likmi

Ilustrācija 5. Latvijas mājsaimniecību un uzņēmumu noguldījumu izmaiņas gada laikā līdz 2023. gada novembrim.

Ilustrācija 6. Gada inflācijas vēsture eiro zonā un Latvijā līdz 2023. gada decembrim.

Ilustrācija 7. Kā tirgus ceno 3 mēneša procentu likmi gadu uz priekšu (3 mēnešu FRA – forward rate agreement likmes)